Changements aux règles de financement des régimes de retraite : le Québec publie la version finale de son Règlement

La version finale du Règlement modifiant le Règlement sur les régimes complémentaires de retraite du Québec contient une nouvelle grille pour la détermination de la provision de stabilisation et la reconnaissance complète des avantages offerts par les placements à revenu fixe au niveau de l’appariement

Communiqué spécial – 17 décembre 2019

Le 20 novembre 2019, le gouvernement du Québec a déposé la version finale de son Règlement (le Règlement). Le Règlement est presque identique à tous les égards au projet de règlement publié le

3 juillet 2019. Le changement qui aura les répercussions les plus importantes est la mise en place d’une nouvelle grille pour déterminer le niveau visé de la provision de stabilisation pour les régimes de retraite du secteur privé. De plus, dans l’établissement de l’exposition d’un régime de retraite aux taux d’intérêt, le Règlement permet maintenant de reconnaître pleinement les avantages offerts par les titres à revenu fixe, y compris les dettes privées, au niveau de l’appariement avec le passif. Dans ce Communiqué spécial, nous reprenons les renseignements pertinents déjà présentés dans notre Communiqué spécial du 16 juillet, Des avantages moindres pour la gestion du risque de taux d’intérêt.

Niveau visé des provisions de stabilisation

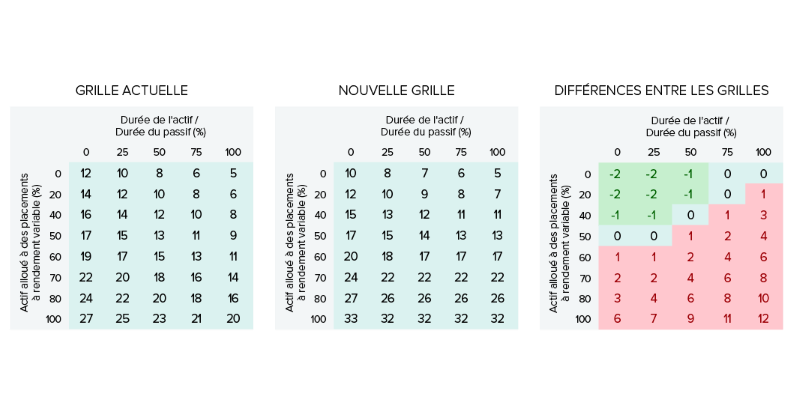

Le changement le plus important proposé dans le Règlement porte sur la révision de la grille utilisée pour déterminer le niveau visé de la provision de stabilisation qui doit être établie et capitalisée, s’il y a lieu, par le versement de cotisations de stabilisation. Le niveau visé de la provision de stabilisation est calculé de la façon prescrite par règlement et est basé sur les cibles de répartition de l’actif à long terme établies dans la politique de placement du régime de retraite. Les tableaux qui suivent illustrent la grille actuelle et la nouvelle grille, ainsi que les différences entre les deux.

Opinion d’Eckler : Comparativement aux règles de financement en vigueur avant le 1er janvier 2016, la grille actuelle a permis aux promoteurs et aux administrateurs de régimes de mettre l’accent sur la mise en place de politiques de placement et de financement intégrées à long terme qui reflètent les caractéristiques du régime et qui sont alignées avec les objectifs de financement à long terme des promoteurs de régimes. Par conséquent, certains régimes ont amélioré l’appariement entre l’actif et le passif, ou augmenté leur exposition à des placements offrant une meilleure perspective de rendement afin d’améliorer les rendements attendus à long terme.

La nouvelle grille n’aura pas d’incidence marquée sur les régimes typiques,

c’est-à-dire les régimes qui investissent entre 40 % et 60 % de leur actif dans des titres à revenu fixe et qui présentent un ratio des durées se situant entre 25 % et 50 %, pour lesquels le changement du niveau visé de la provision de stabilisation se situera entre -1 % et +2 %.La nouvelle grille pénalisera cependant les régimes qui privilégient une stratégie avec davantage de placements à revenu variable à long terme, et plus particulièrement les régimes qui utilisent des produits dérivés pour apparier l’actif et le passif. Par exemple, un régime qui présente une allocation de 60 % à des placements à revenu variable et dont le passif est entièrement apparié à l’actif au moyen de produits dérivés verrait le niveau de sa provision de stabilisation passer de 11 % à 17 %, ce qui représente une augmentation de 55 %. Ce seul changement entraînerait une augmentation significative des cotisations requises pour le régime.

Possibilité de considérer les dettes privées non cotées

Le Règlement permet également, sous certaines conditions, de considérer les dettes privées non cotées comme des placements à revenu fixe, jusqu’à concurrence de 10 % de l’actif du régime, pour la détermination du niveau visé de la provision de stabilisation. Il s’agit d’un changement qui sera bien accueilli par les promoteurs de régimes, puisqu’il permettra une meilleure diversification du portefeuille à revenu fixe du régime et entraînera une baisse du niveau visé de la provision de stabilisation.

Détermination de l’exposition au risque de taux d’intérêt

Le niveau visé de la provision de stabilisation est déterminé de la manière prescrite par règlement et vise à fournir une protection supplémentaire contre deux risques spécifiques dans le cadre d’un régime de retraite :

- le risque de marché; et

- le risque de taux d’intérêt.

Le Règlement offre maintenant une meilleure séparation de ces deux risques pour les placements à revenu fixe. Aux fins de détermination du risque de marché, les placements suivants sont maintenant comptabilisés comme des placements à revenu fixe :

- l’encaisse;

- les titres du marché monétaire dont la cote est supérieure au minimum requis en vertu du Règlement;

- les titres du marché obligataire dont la cote est supérieure au minimum requis en vertu du Règlement;

- les créances hypothécaires de premier ou de deuxième rang;

- jusqu’à 50 % de l’actif investi directement dans les infrastructures ou l’immobilier; et

- les dettes privées non cotées dont la cote est supérieure au minimum requis en vertu du Règlement.

Dans le Règlement actuel, le risque de taux d’intérêt est représenté par le ratio de la sensibilité de l’actif aux taux d’intérêt et de la sensibilité du passif aux taux d’intérêt. Alors que l’actif utilisé dans le Règlement actuel pour établir la sensibilité de l’actif aux taux d’intérêt ne comprend que les placements à revenu fixe décrits ci-dessus, le Règlement prévoit maintenant que tous les titres à revenu fixe présentant une sensibilité aux taux d’intérêt pourront être utilisés, sans égard à la cote minimale ou aux limites supérieures prescrites pour la détermination de l’exposition au risque de marché.

Opinion d’Eckler : Dans l’environnement de très faibles taux d’intérêt que nous connaissons aujourd’hui, les promoteurs et les administrateurs sont de plus en plus nombreux à rechercher des rendements additionnels en déplaçant une partie de leurs placements dans les obligations traditionnelles vers d’autres placements alternatifs, comme l’immobilier, l’infrastructure et les dettes privées, ainsi que les obligations à rendement élevé. Le changement amené par le Règlement était devenu nécessaire afin de mieux refléter le caractère intrinsèque de ces nouvelles catégories de placements, c’est-à-dire des placements qui sont sensibles au risque de marché, mais qui offre également aux régimes de retraite des avantages importants d’appariement avec le passif, qui est sensible aux taux d’intérêt.

Plafonds des droits associés aux déclarations annuelles de renseignements et autres dépôts

Le Règlement augmente également les plafonds des droits qui doivent accompagner les déclarations annuelles de renseignements, les demandes d’enregistrement d’un régime de retraite ou le dépôt d’un rapport de liquidation. Ces plafonds passent de 100 000 $ à 150 000 $ avec effet le 31 décembre 2019, et seront indexés annuellement par la suite. L’ajustement pourrait se traduire par une hausse des droits pour les régimes comptant un nombre élevé de participants.

Allégement concernant le contenu des évaluations partielles et droits pour le dépôt de documents

Le Règlement contient différents allégements concernant le contenu des évaluations partielles relatives aux modifications et aux achats de rentes pour les régimes de retraite du secteur privé. De plus, les droits additionnels exigibles en cas de retard dans le dépôt des rapports dans certaines situations ont été éliminés.

Prochaines étapes

La nouvelle grille pour la détermination du niveau de la provision de stabilisation et la méthodologie révisée pour l’établissement des composantes de risque de marché et de risque de taux d’intérêt s’appliqueront aux évaluations actuarielles ayant une date d’effet le ou après le 31 décembre 2019. Après trois ans sous le nouveau cadre de capitalisation des régimes, qui est entré en vigueur le 1er janvier 2016, les récentschangements amenés par le Règlement pourraient constituer une belle occasion pour les promoteurs de régimes de revoir leurs stratégies de placement et de les optimiser selon les objectifs de financement du promoteur du régime, documentés dans les politiques de financement, en tenant compte de ces changements